Palata Narodne banke, izgrađena u stilu neorenesansnog akademizma, predstavlja jedno od najvećih i najlepših ostvarenja u Beogradu u 19. veku, zbog čega je svrstana u spomenike kulture pod zaštitom države...

Narodna banka Srbije vrši kontrolu boniteta i zakonitosti poslovanja banaka i to posredno – kontrolom izveštaja i druge dokumentacije koju banka dostavlja Narodnoj banci Srbije, u skladu sa zakonom kojim se uređuje poslovanje banaka, kao i drugih podataka o poslovanju banke kojima Narodna banka Srbije raspolaže, i neposredno – uvidom u poslovne knjige i drugu dokumentaciju banke. Radi očuvanja i jačanja stabilnosti finansijskog sistema i unapređenja funkcije supervizije banaka, u skladu s razvojem i rastom njihovih aktivnosti, kao i usaglašavanja s propisima Evropske unije, Narodna banka Srbije kontinuirano radi na unapređenju regulatornog okvira i supervizorskih aktivnosti, u skladu s karakteristikama domaćeg tržišta i međunarodnim standardima iz ove oblasti.

Proces supervizorske procene (supervisory review evaluation process – SREP), koji se sprovodi u Sektoru za kontrolu poslovanja banaka, predstavlja kontinuirani proces koji objedinjuje rezultate svih sprovedenih supervizorskih aktivnosti usmerenih na pojedinačnu banku u sveobuhvatnu procenu te banke. U tom smislu, supervizorske aktivnosti podrazumevaju utvrđivanje jedinstvene ocene za banku, a po potrebi i preduzimanje supervizorskih mera od strane Narodne banke Srbije, kako bi se otklonile prepoznate nepravilnosti u poslovanju banke, u skladu s važećim regulatornim okvirom. U toku sprovođenja ove procene, primenjuje se princip proporcionalnosti, koji određuje supervizorske aktivnosti i strukturiranje dijaloga s bankama.

Sektor za kontrolu poslovanja banaka deli banke prema njihovoj veličini, strukturi i unutrašnjoj organizaciji, kao i prema prirodi, obimu i složenosti njihovih poslovnih aktivnosti.

Na osnovu analize internih kriterijuma, banke su podeljene u četiri grupe:

Navedena podela banaka po grupama predmet je periodičnog preispitivanja i predstavlja osnov za primenu principa proporcionalnosti, a ne kriterijum za procenu kvaliteta banke, pri čemu se princip proporcionalnosti primenjuje pri određivanju obima, učestalosti i intenziteta angažovanja supervizora u kontroli poslovanja banke i vođenja dijaloga s njom, kao i za određivanje očekivanih standarda koje banka treba da zadovolji u vezi s posmatranim elementom procene, u skladu s grupom banaka kojoj ona pripada prema kategorizaciji za dati element procene.

Zaposleni u Sektoru za kontrolu poslovanja banaka redovno prate osnovne i dopunske pokazatelje rizika kako bi se pravovremeno prepoznale promene u finansijskom položaju i rizičnom profilu banke.

Osnovni pokazatelji rizika koriste se za utvrđivanje kvantitativne ocene svakog od elemenata ukupne SREP procene banke. Za svaki dostupni, osnovni pokazatelj interno su utvrđeni rasponi vrednosti tog pokazatelja, odgovarajuće ocene za te raspone, kao i ponder značajnosti svakog pokazatelja u ukupnoj kvantitativnoj oceni pojedinačnog elementa supervizorske procene.

Sektor za kontrolu poslovanja prati i druge dopunske pokazatelje rizika koji su specifični za datu banku ili grupu sličnih banaka. Ovi pokazatelji mogu biti upotpunjeni makroekonomskim pokazateljima, kao i pokazateljima koji uzimaju u obzir geografske oblasti, sektore i grane industrije.

Rezultat procesa supervizorske procene jeste ukupna SREP procena banke, koja podrazumeva formiranje ocene u rasponu od 1 (nije utvrđen značajan nivo rizika za održivost poslovanja banke) do 4 (utvrđen je visok nivo rizika za održivost poslovanja banke). Kada se proceni da banka ne može, ili verovatno neće moći da nastavi da posluje, supervizor dodeljuje banci ukupnu SREP ocenu „P”.

Ukupna SREP procena zasniva se na sledećim elementima:

Supervizor sačinjava ukupnu SREP procenu različitog nivoa detaljnosti u zavisnosti od grupe kojoj banka pripada i u skladu s njenom veličinom, prirodom, složenošću i rizičnošću poslovnih aktivnosti, odnosno poslovnim modelom.

Na osnovu nalaza koji su rezultat sprovedenog procesa supervizorske procene, Narodna banka Srbije može da preduzme, u skladu s propisima, odgovarajuće supervizorske mere radi otklanjanja utvrđenih nepravilnosti, kao i da odredi pokazatelj adekvatnosti kapitala veći od propisanog.

Naglasak supervizorske procene poslovnog modela banke jeste na proceni održivosti postojećeg poslovnog modela banke i održivosti njenih strateških planova u postojećem privrednom okruženju.

Ocena poslovnog modela zasnovana je na sledećim elementima razmatranja: generisanju prinosa u odnosu na sklonost ka rizicima i strukturu izvora finansiranja banke; (ne)postojanje koncentracije imovine/sredstava ili izvora prihoda; konkurentnost banke na tržištu i uticaj strategije banke na njenu konkurentnost; oceni pretpostavki u vezi s budućim poslovnim okruženjem koje je banka koristila prilikom projekcije finansijskih pozicija; adekvatnosti, odnosno izvodljivosti strateških ciljeva.

Nedostaci prepoznati u okviru analize poslovnog modela koriste se prilikom utvrđivanja ključnih slabosti banke za koje je izvesno da će imati značajan efekat na njeno poslovanje i rizični profil. Pored toga, analiza poslovnog modela omogućava rano prepoznavanje problema s kojima se banka suočava ili se može suočiti. Rezultati dobijeni procenom poslovnog modela uzimaju se u obzir prilikom procene svih ostalih SREP elemenata.

Sektor za kontrolu poslovanja banaka, u okviru procesa supervizorske procene, analizara korporativno upravljanje bankom, s posebnim osvrtom na sistem i funkcionisanje korporativnog upravljanja, nadležnosti, odgovornosti i strukturu organa upravljanja, sistem upravljanja rizicima, sistem unutrašnjih kontrola, kao i na nalaze sprovedene ocene plana oporavka.

Naglasak procene korporativnog upravljanja i sistema unutrašnjih kontrola jeste na proveri njihove usklađenosti s rizičnim profilom, poslovnim modelom i veličinom i složenošću poslovanja banke, kao i na stepenu u kome se banka pridržava propisa, standarda opreznog poslovanja i dobrih poslovnih običaja u vezi s korporativnim upravljanjem, upravljanjem rizicima i sistemom unutrašnjih kontrola.

Sektor za kontrolu poslovanja banaka procenjuje potencijalne značajne efekte do kojih mogu dovesti neadekvatno korporativno upravljanje i sistem unutrašnjih kontrola, naročito efekte na održivost poslovanja banke.

Procena korporativnog upravljanja i sistema unutrašnjih kontrola obuhvata analizu sledećih oblasti:

Na osnovu izvršene procene pojedinačnih oblasti korporativnog upravljanja i sistema unutrašnjih kontrola, supervizor ocenjuje da li nedostaci korporativnog upravljanja i sistema unutrašnjih kontrola na nivou banke nose značajan rizik za održivost njenog poslovanja. Takođe, procena ovog dela služi kao značajna informacija u proceni upravljanja pojedinačnim rizicima, kao i u proceni adekvatnosti kapitala i likvidnih sredstava.

Sektor za kontrolu poslovanja banaka, u okviru procesa supervizorske procene, analizira rizike koji utiču na solventnost banke, a koji su procenjeni kao materijalno značajni.

Osnovni rizici koji utiču na solventnost banke jesu:

Takođe, pri proceni rizika koji utiču na solventnost, treba uzeti u obzir podvrste svakog navedenog rizika. U zavisnosti od materijalne značajnosti svake od ovih podvrsta rizika za konkretnu banku, one treba da budu procenjene i zasebno. Odluku o materijalnoj značajnosti podvrste svakog rizika donosi supervizor na osnovu svoje procene.

Pored navedenih, supervizor procenjuje i ostale rizike koji su materijalno značajni za određenu banku.

Za svaki materijalno značajan rizik supervizor procenjuje:

Prilikom procene, supervizor koristi sve raspoložive izvore informacija, uključujući i redovno i vanredno regulatorno izveštavanje, interne pokazatelje i interne izveštaje banke (npr. izveštaji unutrašnje revizije, izveštaji funkcije upravljanja rizicima, informacije iz ICAAP izveštaja banke), zapisnike o kontroli i eksterne izveštaje (npr. izveštaje koje banka objavljuje za investitore, izveštaje u skladu s propisima i smernicama Narodne banke Srbije koji se odnose na objavljivanje podataka i informacija banke).

U okviru procene rizika koji utiču na solventnost, supervizor takođe procenjuje tačnost i pouzdanost obračuna minimalnih kapitalnih zahteva, pri čemu se ova procena koristi i za potrebe utvrđivanja dodatnih internih kapitalnih zahteva.

Supervizor dodeljuje ocenu za svaki materijalno značajan rizik, prevashodno na osnovu procene nivoa rizika, ali ova ocena odražava i razmatranja i nalaze u vezi sa upravljanjem i kontrolama datog rizika, pri čemu adekvatnost upravljanja i kontrola može povećati ili, u izuzetnim slučajevima, smanjiti uticaj posmatranog rizika na banku.

Radi sveobuhvatne procene rizika koji utiču na solventnost banke, supervizor procenjuje da li je uspostavljan adekvatan sistem upravljanja rizikom, a naročito: strategija upravljanja datim rizikom i sklonost, odnosno tolerancija prema tom riziku, organizaciona struktura, politike, procedure i druga unutrašnja akta, proces utvrđivanja, merenja, praćenja i izveštavanja o tom riziku i sistem unutrašnjih kontrola.

Na osnovu izvršene procene, supervizor formira ocenu za svaki materijalno značajan rizik, u rasponu od 1 (ako se uzme u obzir nivo konkretnog rizika i sistem upravljanja i kontrola koji se odnosi na taj rizik, banka nije znatno izložena ovom riziku) do 4 (ako se uzme u obzir nivo konkretnog rizika i sistem upravljanja i kontrola koji se odnosi na taj rizik, postoji visoka izloženost banke ovom riziku).

Pri proceni kreditnog rizika i rizika druge ugovorne strane, supervizor razmatra sve elemente na osnovu kojih se utvrđuju mogući kreditni gubici, a posebno: verovatnoću nastupanja statusa neizmirenja obaveza ili relevantne kreditne događaje koji se pretežno odnose na dužnike banke i njihovu sposobnost izmirenja obaveza; nivo izloženosti kreditnom riziku i stopu naplate (recovery rate) u slučaju nastupanja statusa neizmirenja obaveza dužnika. Tokom procene nivoa kreditnog rizika, supervizor određuje glavne izvore izloženosti banke kreditnom riziku. Procena nivoa kreditnog rizika obuhvata: procenu karakteristika i strukture kreditnog portfolija, procenu kvaliteta kreditnog portfolija, procenu iznosa i kvaliteta instrumenata kreditne zaštite i procenu ispravki vrednosti bilansne aktive i rezervisanja za gubitke po vanbilansnim stavkama. Supervizor procenjuje kreditni rizik u datom trenutku i njegove izglede za naredni period. Pri proceni vrste kreditnog rizika, razmatraju se barem sledeće podvrste kreditnog rizika: rizik koncentracije, rizik druge ugovorne strane i rizik izmirenja/isporuke, rizik zemlje, rizik sekjuritizacije, kreditno-devizni rizik i kreditni rizik za izloženosti po osnovu specijalizovanog kreditiranja.

Supervizor procenjuje tržišni rizik koji proizlazi iz svih izloženosti u knjizi trgovanja, pri čemu se razmatraju najmanje sledeće podvrste tržišnog rizika: cenovni rizik, devizni rizik, robni rizik i rizik prilagođavanja kreditne izloženosti. Procena nivoa tržišnih rizika odnosi se na one bilansne i vanbilansne pozicije koje podležu gubicima koji proizlaze iz kretanja cena na tržištu, i obuhvata: procenu vrste i strukture pozicija po osnovu kojih je banka izložena tržišnom riziku, procenu profitabilnosti, procenu rizika koncentracije kod tržišnog rizika i procenu rezultata stres-testiranja.

S obzirom na to da je operativni rizik svojstven svim bankarskim proizvodima, aktivnostima, procesima i sistemima, supervizor uzima u obzir sve nalaze iz procene korporativnog upravljanja i sistema unutrašnjih kontrola. Pri sprovođenju supervizorske procene nivoa operativnog rizika, utvrđuje se način materijalizovanja operativnog rizika i razmatraju mogući efekti na druge rizike (npr. granični slučajevi kreditno-operativni rizik, tržišno-operativni rizik). Pored toga, procenjuje se značajnost operativnog rizika koji proizlazi iz poverenih aktivnosti i da li to poveravanje može da utiče na sposobnost banke da vrši transakcije i/ili pruža usluge, ili može da prouzrokuje obavezu naknade štete pričinjene trećim stranama (npr. klijentima i drugim licima). Pri proceni operativnog rizika, razmatraju se i reputacioni rizik, rizik od pranja novca i finansiranja terorizma, pravni rizik, rizik nesavesnog poslovanja (conduct risk), rizik informacionog sistema i rizik modela. Pri proceni rizika od pranja novca i finansiranja terorizma, supervizor uzima u obzir osnovne izvore izloženosti banke ovom riziku, i to: veličinu poslovne mreže, strukturu klijenata, proizvode i usluge, izvršene transakcije, poveravanje poslova koji se odnose na radnje i mere poznavanja i praćenja stranke drugim licima i korespondentske odnose.

Tokom procene nivoa kamatnog rizika, supervizor utvrđuje glavne izvore izloženosti kamatnom riziku i ocenjuje potencijalni efekat koji ovaj rizik može imati na banku sa aspekta bilansa uspeha i ekonomske vrednosti banke. Pri proceni nivoa kamatnog rizika, supervizor uzima u obzir sledeće oblike kamatnog rizika: rizik vremenske neusklađenosti dospeća i ponovnog određivanja cena (repricing risk), rizik krive prinosa (yield curve risk), bazni rizik (basis risk) i rizik opcija (optionality risk). Supervizorska procena obuhvata: procenu prirode i strukture profila kamatnog rizika i procenu rezultata stres-testiranja.

U okviru procesa supervizorske procene, analiziraju se rizici koji utiču na likvidnost. Osnovni rizici koji utiču na likvidnost jesu tržišni rizik likvidnosti i rizik likvidnosti izvora finansiranja.

Procena osnovnih rizika koji utiču na likvidnost sprovodi se u tri koraka, odnosno kroz:

U okviru procene tržišnog rizika likvidnosti i rizika likvidnosti izvora finansiranja, supervizor proverava usklađenost banke s minimalnim regulatornim zahtevima.

Radi sveobuhvatne procene tržišnog rizika likvidnosti i rizika likvidnosti izvora finansiranja, supervizor procenjuje da li je uspostavljan adekvatan sistem upravljanja ovim rizicima, a naročito: strategija upravljanja rizikom likvidnosti i sklonost, odnosno tolerancija prema riziku likvidnosti, organizaciona struktura, politike, procedure i druga unutrašnja akta, proces identifikovanja, merenja, praćenja i izveštavanja o riziku likvidnosti, stres-testiranje rizika likvidnosti koje sprovodi banka, sistem unutrašnjih kontrola i plan poslovanja u slučaju nastanka nepredviđenih događaja.

Na osnovu izvršene procene, supervizor formira ocenu u rasponu od 1 (ako se uzme u obzir nivo tržišnog rizika likvidnosti / rizika likvidnosti izvora finansiranja i sistem upravljanja i kontrola koji se odnosi na taj rizik, banka nije značajno izložena ovom riziku) do 4 (ako se uzme u obzir nivo tržišnog rizika likvidnosti / rizika likvidnosti izvora finansiranja i sistem upravljanja i kontrole koji se odnosi na taj rizik, postoji visoka izloženost banke ovom riziku).

Sektor za kontrolu poslovanja banaka, u procesu supervizorske procene adekvatnosti kapitala, utvrđuje da li kapital banke pruža adekvatno pokriće za rizike kojima je izložena, ili bi mogla biti izložena u svom poslovanju, ako su takvi rizici procenjeni kao materijalno značajni za banku, uključujući adekvatnost obračuna internih kapitalnih zahteva banke, kao i raspoloživog internog kapitala banke. Sveobuhvatna provera tog procesa od strane supervizora odvija se, između ostalog, i putem dijaloga s bankom.

Kao rezultat te procene, supervizor određuje iznos (kvantitet) i strukturu (kvalitet) dodatnog kapitala koji je banka dužna da drži za pokriće pojedinih elemenata rizika koji su obuhvaćeni odlukom kojom se uređuje adekvatnost kapitala banke, kao i rizika koji nisu obuhvaćeni ovom odlukom, odnosno za pokriće dodatnih internih kapitalnih zahteva.

Supervizorska procena kapitala banke pretpostavlja kontinuitet poslovanja banke, odnosno sprovodi se po principu going concern (za razliku od planova restrukturiranja banke koji se izrađuju na principu gone concern).

Nakon razmatranja rezultata procene rizika, preduzimaju se sledeći koraci kao deo supervizorske procene kapitala: određivanje dodatnih internih kapitalnih zahteva, usklađivanje dodatnih internih kapitalnih zahteva sa zaštitnim slojevima kapitala i svim drugim makroprudencijalnim zahtevima, utvrđivanje i saopštavanje ukupnog supervizorskog zahteva za kapitalom i sveobuhvatnog zahteva za kapitalom.

Pod ukupnim supervizorskim zahtevom za kapitalom – USZK (total SREP capital requirement – TSCR) podrazumeva se ukupni kapital koji je banka dužna da drži za pokriće svih rizika kojima je izložena, ili može biti izložena u svom poslovanju, koji je utvrđen na osnovu supervizorske procene.

Pod sveobuhvatnim zahtevom za kapitalom – SZK (overall capital requirement – OCR) podrazumeva se ukupni supervizorski zahtev za kapitalom uvećan za zaštitne slojeve kapitala i dodatni kapital za druge makroprudencijalne zahteve.

Supervizor utvrđuje dodatne interne kapitalne zahteve za pokriće rizika od neočekivanih gubitaka, kao i od očekivanih gubitaka koji nisu u dovoljnoj meri pokriveni ispravkama vrednosti i rezervisanjima, tokom perioda od 12 meseci, potcenjenosti rizika usled nedostataka modela (u kontekstu odluke kojom se uređuje adekvatnost kapitala) i rizika koji proizlazi iz nedostataka korporativnog upravljanja, uključujući unutrašnje kontrole, procese i druge nedostatke.

Dodatni interni kapitalni zahtevi za pokriće neočekivanih gubitaka utvrđuju se korišćenjem:

Ako tokom kontinuiranog preispitivanja primene internih modela za obračun kapitalnih zahteva, u skladu sa odlukom kojom se uređuje adekvatnost kapitala, supervizor utvrdi nedostatke modela koji bi mogli dovesti do potcenjivanja minimalnih kapitalnih zahteva propisanih ovom odlukom, on će, u slučaju kad proceni da je to prihvatljivije od drugih supervizorskih mera, utvrditi dodatne interne kapitalne zahteve za pokriće rizika koji proizlaze iz nedostataka modela koji mogu dovesti do potcenjivanja rizika. Supervizor će odrediti dodatne interne kapitalne zahteve za pokriće ovog rizika samo kao privremenu meru, dok se ne otklone utvrđeni nedostaci.

Supervizor će, u slučaju kad proceni da je to prihvatljivije od drugih supervizorskih mera, utvrditi dodatni interni kapitalni zahtev za pokriće rizika koji proizlaze iz unutrašnjih kontrola, upravljanja ili drugih nedostataka koji su utvrđeni tokom procene rizika. Supervizor će utvrditi dodatne interne kapitalne zahteve za pokriće ovih rizika samo kao privremenu meru, dok se ne otklone utvrđeni nedostaci.

Supervizor će, u slučaju kad proceni da je to prihvatljivije od drugih supervizorskih mera, utvrditi dodatne interne kapitalne zahteve za pokriće rizika izvora finansiranja utvrđenog tokom procene ovog rizika.

Supervizor proverava ispravnost ICAAP obračuna banke i koriguje njene interne kapitalne zahteve, odnosno raspoloživi interni kapital, ukoliko utvrdi da ih banka nije tačno obračunala, odnosno tamo gde utvrdi da su oni potcenjeni ili precenjeni. U tom smislu, nije dozvoljeno da minimalni kapitalni zahtevi izračunati od strane banke, u skladu sa odlukom kojom se uređuje adekvatnost kapitala, služe i za pokriće dodatnih kapitalnih zahteva kako po osnovu ukupne izloženosti rizicima, tako i po osnovu izloženosti pojedinačnim rizicima.

Supervizor procenjuje pouzdanost ICAAP obračuna banke, u smislu da li ovaj obračun, sa aspekta upravljanja rizicima, predstavlja vezu između poslovnih odluka banke, strategije upravljanja rizicima i planiranja kapitala, kao i to da li je:

Supervizor detaljno preispituje pouzdanost ICAAP obračuna, poredeći ga sa supervizorskim referentnim vrednostima za odnosne rizike i drugim relevantnim vrednostima.

Ako je pouzdan ili ako je pouzdan u velikoj meri, ICAAP obračun banke predstavlja polaznu osnovu za procenu dodatnih internih kapitalnih zahteva od strane supervizora, dopunjenu rezultatima supervizorskih referentnih vrednosti i drugim relevantnim podacima. Kad se ICAAP obračun ne smatra pouzdanim, supervizorske referentne vrednosti predstavljaju polaznu osnovu za određivanje dodatnih internih kapitalnih zahteva, dopunjenu drugim relevantnim podacima.

Ukupan supervizorski zahtev za kapitalom banke (USZK) određuje se kao zbir:

Supervizor određuje zahtev za strukturu dodatnih internih kapitalnih zahteva od najmanje 56% osnovnog akcijskog kapitala (Common Equity Tier 1 – CET1) i najmanje 75% osnovnog kapitala (Tier 1 – T1) za pokriće sledećih vrsta rizika:

Supervizor određuje strukturu dodatnog internog kapitalnog zahteva za pokriće rizika koji nisu prethodno navedeni, kao i za rizike koji proizlaze iz nedostataka korporativnog upravljanja i sistema unutrašnjih kontrola, i drugih nedostataka, pri čemu se u obzir uzima nivo i priroda predmetnog rizika.

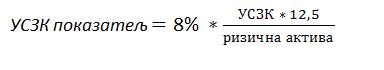

Pri proceni/obračunu USZK pokazatelja (uvećanog pokazatelja adekvatnosti) banke, supervizor uzima u obzir samo elemente koji se mogu uključiti u obračun pojedinih oblika kapitala, u skladu sa odlukom kojom se uređuje adekvatnost kapitala banke, pri čemu taj obračun polazi od sledeće formule:

Pokazatelj SZK banke obračunava se tako što se na obračunati USZK pokazatelj dodaju stope zaštitnih slojeva kapitala, kao i drugi makroprudencijalni zahtevi.

Supervizor procenjuje da li je dostavljeni plan upravljanja kapitalom realan u pogledu toga da će banka biti sposobna da odgovori na USZK ili SZK tokom pretpostavljenog vremenskog perioda.

Tokom analize plana upravljanja kapitala banke, supervizor razmatra adekvatnost aktivnosti koje je banka navela u tom planu, kao i to da li su uzeta u obzir pravna i reputaciona ograničenja za sprovođenje tih aktivnosti, i da li je ovaj plan usklađen s poslovnom politikom i strategijom, kao i sa sklonošću, odnosno tolerancijom ka rizicima. Uzimajući u obzir rezultate stres-testova banke (koji su ocenjeni kao pouzdani) ili supervizora, supervizor procenjuje da li se u narednom periodu neće ispuniti USZK ili SZK pokazatelji banke.

Na osnovu izvršene analize, supervizor formira ocenu adekvatnosti kapitala banke u okviru procesa supervizorske procene u rasponu od 1 (iznos i struktura kapitala banke ne nose značajan rizik za održivost njenog poslovanja) do 4 (iznos i struktura kapitala banke nose visok rizik za održivost njenog poslovanja).

Sektor za kontrolu poslovanja banaka, u procesu supervizorske procene adekvatnosti likvidnih sredstava, utvrđuje da li su likvidna sredstva banke adekvatna za pokriće tržišnog rizika likvidnosti i rizika likvidnosti izvora finansiranja.

Nakon razmatranja rezultata prethodno opisane procene rizika likvidnosti, kao deo postupka supervizorske procene likvidnih sredstava sprovode se sledeći koraci:

Kako bi procenio da li su likvidna sredstva banke dovoljna za pokriće tržišnog rizika likvidnosti i rizika likvidnosti izvora finansiranja, supervizor koristi:

U slučaju kada oceni da je to potrebno u vezi s tržišnim rizikom likvidnosti i rizikom likvidnosti izvora finansiranja, supervizor može da preduzme posebne mere u vezi s likvidnošću – kvantitativne i/ili kvalitativne prirode, u zavisnosti od izvora rizika i njegovih potencijalnih posledica na poslovanje banke.

Na osnovu izvršene analize, supervizor formira ocenu u rasponu od 1 (likvidna pozicija i profil izvora finansiranja banke ne nose znatan rizik za održivost njenog poslovanja) do 4 (likvidna pozicija i profil izvora finansiranja banke nose visok rizik za održivost njenog poslovanja).